Welche ESG-Kriterien waren die wichtigsten? Definition von Ereignis- und Erosionsrisiken

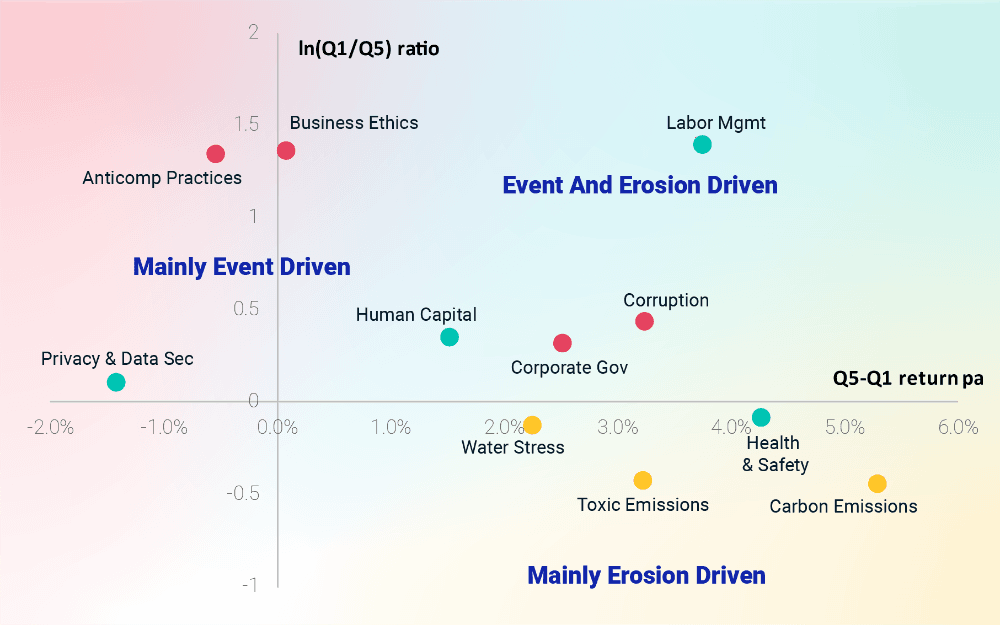

- Für unterschiedliche Branchen können ganz unterschiedliche ESG-Kriterien wesentlich sein. Unsere Studie zeigt, dass Risiken in zwei Haupttypen eingeteilt werden können: „Ereignisrisiken" und „Erosionsrisiken", welche die langfristige Wettbewerbsfähigkeit von Unternehmen gefährden.

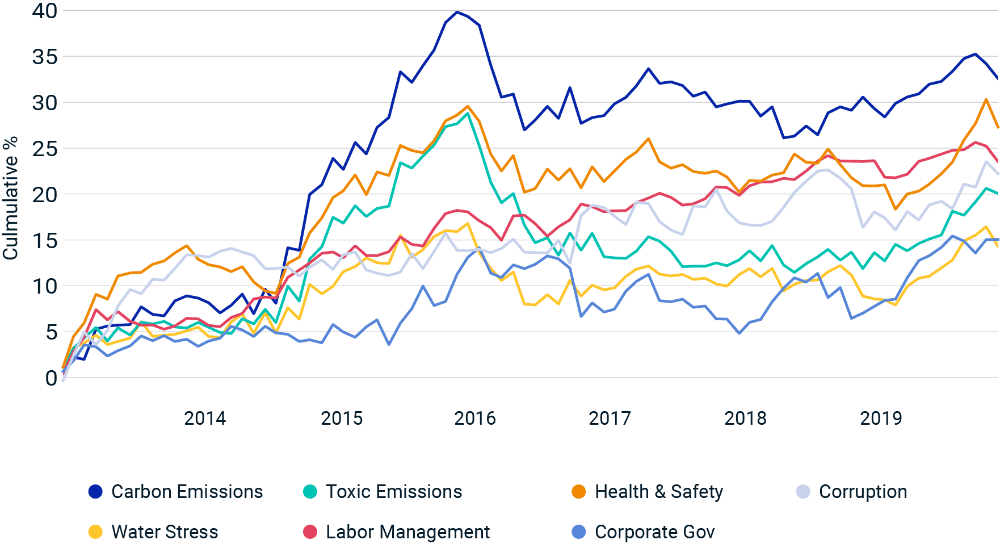

- Umwelt-Schlüsselaspekte waren rein erosionsgesteuert (sie entwickelten sich mit der Zeit). Soziale Schlüsselaspekte zeigten eine Mischung von ereignis- und erosionsgesteuerten Merkmalen, während Governance-Aspekte den höchsten Anteil an Ereignisrisiken aufwiesen.

- Sehr aktive Portfoliomanager möchten den Fokus möglicherweise auf die Reduzierung kurzfristiger Ereignisrisiken richten. Im Vergleich dazu legen Portfoliomanager, die diversifizierte Portfolios mit langen Anlagehorizonten aufbauen, möglicherweise den Fokus eher auf langfristige Erosionsrisiken.

('GICS Sector', 'GICS Sector') | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') | ('Environmental', 'Carbon Emissions') | ('Environmental', 'Product Carbon Footprint') | ('Environmental', 'Climate Change Vulnerability') | ('Environmental', 'Water Stress') | ('Environmental', 'Biodiversity Land Use') | ('Environmental', 'Raw Material Sourcing') | ('Environmental', 'Financing Environmental Impact') | ('Environmental', 'Toxic Emissions & Waste') | ('Environmental', 'Packaging Material Waste') | ('Environmental', 'Electronic Waste') | ('Environmental', 'Opportunities in Clean Tech') | ('Environmental', 'Opportunities in Green Building') | ('Environmental', 'Opportunities in Renewable Energy') | ('Social', 'Labor Management') | ('Social', 'Health & Safety') | ('Social', 'Human Capital Development') | ('Social', 'Supply Chain Labor Standards') | ('Social', 'Product Safety & Quality') | ('Social', 'Chemical Safety') | ('Social', 'Financial Product Safety') | ('Social', 'Privacy & Data Security') | ('Social', 'Insuring Health & Demographic Risk') | ('Social', 'Responsible Investment') | ('Social', 'Controversial Sourcing') | ('Social', 'Access to Communications') | ('Social', 'Access to Finance') | ('Social', 'Access to Health Care') | ('Social', 'Opportunities in Nutrition & Health') | ('Governance', 'Corporate Governance') | ('Governance', 'Corruption & Instability') | ('Governance', 'Financial System Instability') |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10101010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Oil & Gas Drilling | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10101020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Oil & Gas Equipment & Services | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10102010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Integrated Oil & Gas | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10102020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Oil & Gas Exploration & Production | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10102030 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Oil & Gas Refining & Marketing | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10102040 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Oil & Gas Storage & Transportation | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Energy | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 10102050 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Coal & Consumable Fuels | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15101010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Commodity Chemicals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15101020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Diversified Chemicals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15101030 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Fertilizers & Agricultural Chemicals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15101040 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Industrial Gases | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15101050 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Specialty Chemicals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15102010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Construction Materials | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15103010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Metal & Glass Containers | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15103020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Paper Packaging | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Aluminum | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Diversified Metals & Mining | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104025 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Copper | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104030 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Gold | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104040 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Precious Metals & Minerals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104045 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Silver | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15104050 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Steel | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15105010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Forest Products | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Materials | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 15105020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Paper Products | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35101020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Health Care Supplies | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35102010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Health Care Distributors | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35102015 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Health Care Services | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35102020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Health Care Facilities | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35102030 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Managed Health Care | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35103010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Health Care Technology | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35201010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Biotechnology | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35202010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Pharmaceuticals | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Health Care | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 35203010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Life Sciences Tools & Services | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55101010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Electric Utilities | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55102010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Gas Utilities | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55103010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Multi-Utilities | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55104010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Water Utilities | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55105010 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Independent Power Producers & Energy Traders | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

('GICS Sector', 'GICS Sector') Utilities | ('GICS Sub-Industry Code', 'GICS Sub-Industry Code') 55105020 | ('GICS Sub-Industry Name', 'GICS Sub-Industry Name') Renewable Electricity | ('Environmental', 'Carbon Emissions') None | ('Environmental', 'Product Carbon Footprint') None | ('Environmental', 'Climate Change Vulnerability') None | ('Environmental', 'Water Stress') None | ('Environmental', 'Biodiversity Land Use') None | ('Environmental', 'Raw Material Sourcing') None | ('Environmental', 'Financing Environmental Impact') None | ('Environmental', 'Toxic Emissions & Waste') None | ('Environmental', 'Packaging Material Waste') None | ('Environmental', 'Electronic Waste') None | ('Environmental', 'Opportunities in Clean Tech') None | ('Environmental', 'Opportunities in Green Building') None | ('Environmental', 'Opportunities in Renewable Energy') None | ('Social', 'Labor Management') None | ('Social', 'Health & Safety') None | ('Social', 'Human Capital Development') None | ('Social', 'Supply Chain Labor Standards') None | ('Social', 'Product Safety & Quality') None | ('Social', 'Chemical Safety') None | ('Social', 'Financial Product Safety') None | ('Social', 'Privacy & Data Security') None | ('Social', 'Insuring Health & Demographic Risk') None | ('Social', 'Responsible Investment') None | ('Social', 'Controversial Sourcing') None | ('Social', 'Access to Communications') None | ('Social', 'Access to Finance') None | ('Social', 'Access to Health Care') None | ('Social', 'Opportunities in Nutrition & Health') None | ('Governance', 'Corporate Governance') None | ('Governance', 'Corruption & Instability') None | ('Governance', 'Financial System Instability') None |

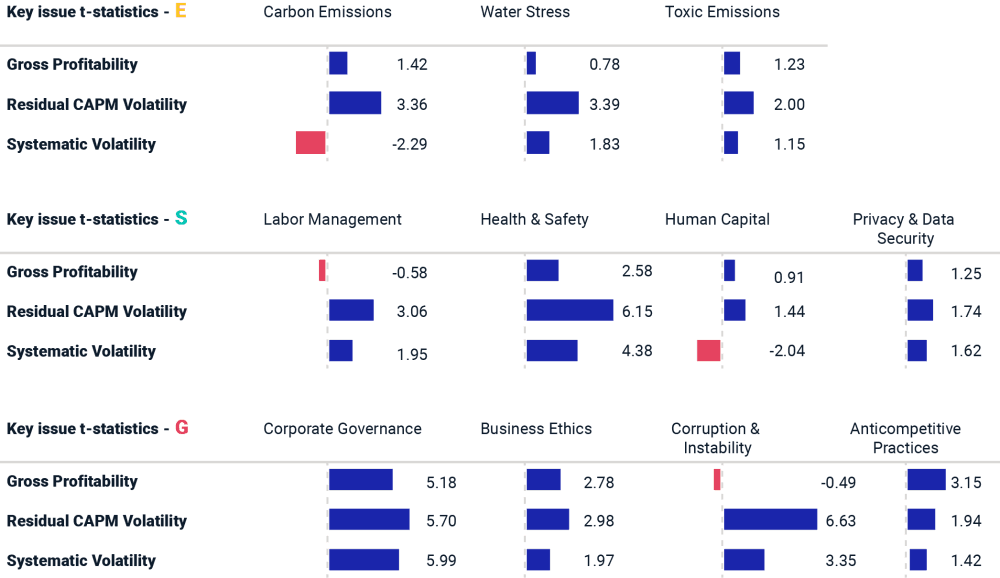

- Umwelt („E-Säule"): CO2-Emissionen, Wasserknappheit, Schadstoffemissionen und Abfälle

- Soziales („S-Säule"): Personalpolitik, Arbeitsschutz, Humankapital-Management sowie Datenschutz und Datensicherheit

- Governance („G-Säule"): Unternehmensführung, Geschäftsethik, Korruption und Instabilität sowie wettbewerbswidrige Praktiken/li>

- Der Cashflow-Kanal, wobei Unternehmen, die ihr immaterielles Kapital (beispielsweise Mitarbeiter) besser managen konnten, möglicherweise wettbewerbsfähiger und daher im Laufe der Zeit rentabler waren

- Das idiosynkratische Risiko, wobei Unternehmen mit einem besseren Risikomanagement möglicherweise weniger Ereignisse wie Unfälle verzeichneten, die unerwartete Kosten verursachten

- Das systematische Risiko, wobei Unternehmen, die Ressourcen effizienter genutzt haben, möglicherweise weniger anfällig für Markterschütterungen wie Energiepreisschwankungen waren

- Umwelt-Schlüsselaspekte:

- Die drei Umwelt-Schlüsselaspekte – CO2-Emissionen, Wasserknappheit und Schadstoffemissionen – wurden durch das Erosionsrisiko bestimmt. Sie zeigten positive langfristige Unterschiede zwischen den Unternehmen mit den höchsten und jenen mit den niedrigsten Scores auf. Hinsichtlich der Exposition gegenüber Ereignisrisiken waren die Unterschiede zwischen den Unternehmen beider Kategorien jedoch zu vernachlässigen.

- Sozial-Schlüsselaspekte::

- Die Schlüsselaspekte der Sozial-Säule zeigten ausgewogenere Ergebnisse, wobei Unterschiede im Bereich Personalpolitik (z. B. bei der Entschärfung von Arbeitskonflikten) starke Merkmale von Ereignis- und Erosionsrisiken aufwiesen. Tatsächlich haben die Unternehmen mit den besten Scores im Bereich Personalpolitik nicht nur die Unternehmen mit den niedrigsten Scores um durchschnittlich 3,7 % pro Jahr übertroffen, sondern konnten auch ihre Ereignisrisiken signifikant reduzieren. Konkret lag bei Unternehmen mit den besten Scores die Anzahl von Fällen schwerwiegender Aktienkursverluste im Vergleich zu Unternehmen mit den niedrigsten Scores bei nur einem Fünftel.

- Auch hinsichtlich des Arbeitsschutzes wurden sehr positive langfristige Performance-Unterschiede deutlich; allerdings gab es bezüglich des Ereignisrisikos zwischen den Unternehmen mit hohen und niedrigen Scores nur geringfügige Unterschiede.

- Obwohl vielbeachtete Fälle wie Equifax und Facebook vielleicht etwas anderes vermuten lassen, haben interessanterweise Unterschiede der Unternehmen im Umgang mit Datenschutz und Datensicherheit historisch nicht zu einer positiven Performance während dieser Zeit beigetragen, und die Unternehmen mit den besten Scores haben auch nicht mehr negative Ereignisse vermieden als jene mit niedrigen Scores.

- Governance-Schlüsselaspekte:

- Schlüsselaspekte in Bezug auf Governance zeigten alles in allem die markantesten Ergebnisse in beiden Risikodimensionen. Allerdings wiesen die Bereiche Geschäftsethik und wettbewerbswidrige Praktiken erheblich stärkere Ereignisrisiko-Merkmale mit minimalem Erosionsrisiko auf. Bei den Unternehmen mit niedrigen Scores im Bereich Geschäftsethik war in diesem Zeitraum die Wahrscheinlichkeit eines schwerwiegenden Aktienkursverlusts um etwa das Vierfache höher als bei jenen mit den besten Scores. Dagegen war bei den Unternehmen mit niedrigen Scores im Bereich Korruption die Wahrscheinlichkeit eines solchen Kursverlusts nur um etwa das 1,5-Fache höher als bei den Unternehmen mit den besten Scores.

- Dagegen zeigte Corporate Governance – und insbesondere der Schlüsselaspekt Korruption – positive langfristige Unterschiede mit stärkeren Erosionsrisikomerkmalen und weniger ereignisgesteuerter Risikodifferenzierung.

Subscribe todayto have insights delivered to your inbox.

The content of this page is for informational purposes only and is intended for institutional professionals with the analytical resources and tools necessary to interpret any performance information. Nothing herein is intended to recommend any product, tool or service. For all references to laws, rules or regulations, please note that the information is provided “as is” and does not constitute legal advice or any binding interpretation. Any approach to comply with regulatory or policy initiatives should be discussed with your own legal counsel and/or the relevant competent authority, as needed.